Il est en ce moment indispensable pour les entreprises d’avoir une vue générale sur certains aspects de l’économie française. Les mouvements logistiques sont d’excellents indices de son état et de son évolution. Comme chaque semaine, Advancy, en partenariat avec GEODIS et sa plateforme UPPLY, a entrepris de partager les indicateurs les plus pertinents à ce niveau. Cette météo des déplacements, mise à jour de façon hebdomadaire, permet de mieux s’organiser aujourd’hui et d’anticiper la reprise de l’activité en situation post-Covid. L’éclairage d’Eric de Bettignies, fondateur d’Advancy.

Tous les jours nos clients nous demandent, puisque nous sommes en prise avec des situations différentes via notre implantation internationale, si l’activité repart ailleurs, dans d’autres secteurs. En Chine par exemple, pays qui a quelques mois d’avance sur nous.

Nous n’avons pas de boule de cristal mais nous avons des modèles économiques qui permettent de bâtir des scénarios crédibles de reprise sans passer par toutes les lettres de l’alphabet entendues : U, V, W. (Personne heureusement ne parle de X ni de Y).

Pendant ces mois de crise pandémique qui pèsent lourd sur la santé des entreprises françaises, nous avons décidé de prendre le pouls économique du pays, sous l’angle de ses mouvements logistiques, tant sur le territoire qu’en provenance de l’étranger. La logistique est en effet un excellent baromètre d’activité et nous avons ainsi entrepris de partager une analyse des volumes de marchandises transportées.

La mise en oeuvre et la publication de ces chiffres, via des graphiques explicites, sont rendus possibles grâce à notre partenariat avec UPPLY, plateforme numérique de GEODIS. Cette plateforme est innovante dans son fonctionnement peer-to-peer.

Avec Boris Pernet, CEO de UPPLY et expert en supply-chain, nous sommes rapidement arrivés à la conclusion que travailler ensemble et proposer chaque semaine la synthèse des résultats de sa plateforme pendant les mois de crise pouvait être une excellente chose. Ce forecast des prix offre une vision prospective vraiment intéressante.

Les regards sont rivés sur ces indices, dans le monde logistique comme dans d’autres mondes (industrie, transport évidemment, mais aussi distribution, finance et prévision). Pour toutes les sociétés et personnes concernées par cette problématique, c’est une façon efficace de jauger l’activité réelle et d’anticiper la reprise.

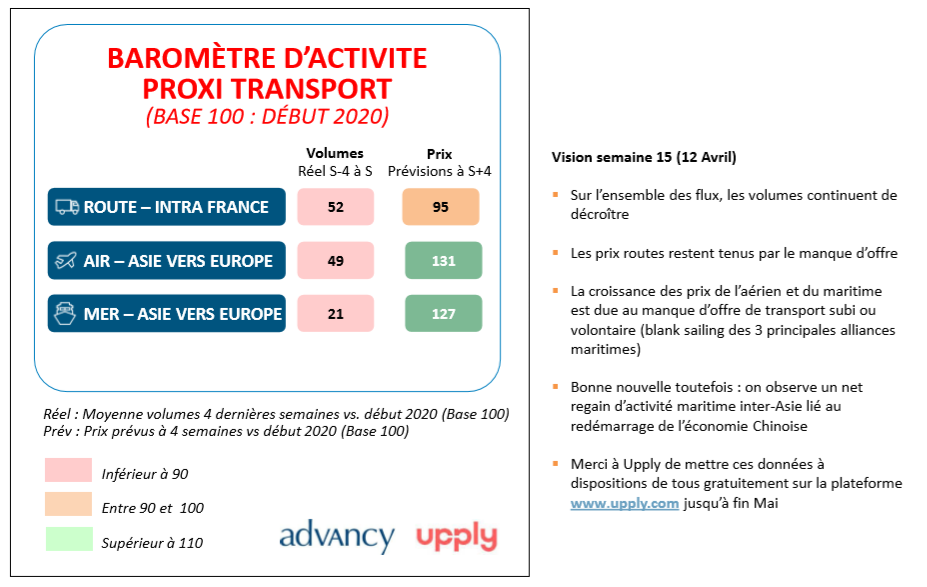

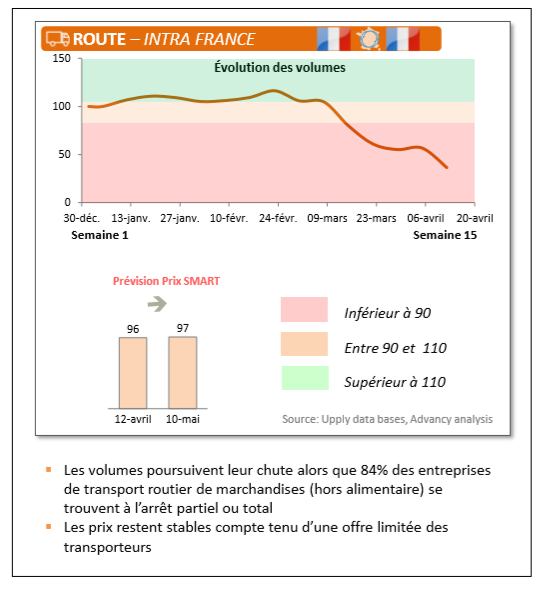

1- Les indices de logistique interne France (route) sont fondamentaux en ce qu’ils démontrent le volume réel de l’activité, avant les chiffres du PIB.

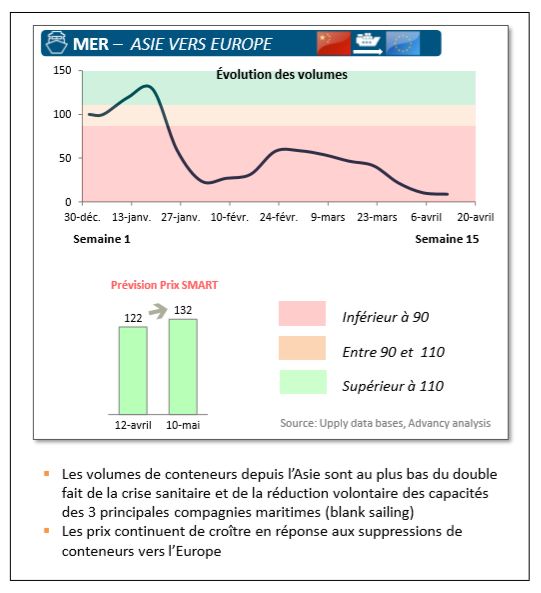

2- Le transport de l’Asie vers l’Europe par voie maritime donne une vision de ce qu’il se passera dans 3-4 semaines en activité réelle en Europe.

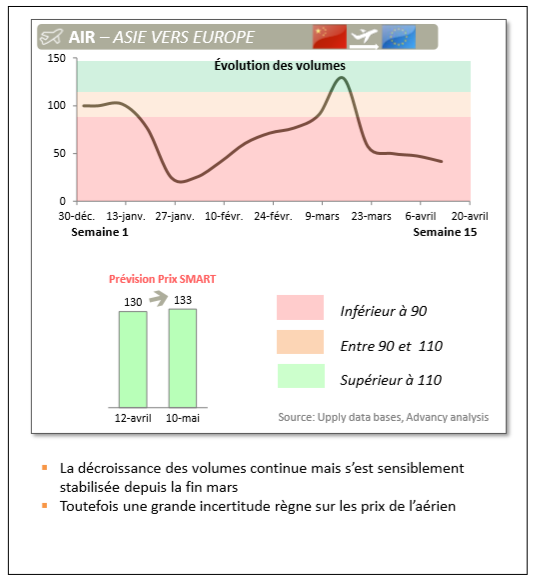

3- Enfin le trafic aérien offre le pouls le plus avancé de l’économie. Il est versatile et doit être lu comme tel. On a par exemple vu un pic juste après la fin du confinement chinois qui a pu faire penser : « ça y est, on est tous repartis ». Il s’agissait en fait d’un rattrapage de tous les retards des petits produits clé, à haute valeur et faible volume, qui n’a pas duré. Le forecast de prix à quatre semaines de ce type de transport, en normalisation après des sommets, montrait qu’il s’agissait en fait d’une petite bulle. Il fallait pouvoir décrypter cela et bravo à ceux qui l’on fait. On apprend aujourd’hui qu’en trois semaines le secteur de l’aviation commerciale a perdu les bénéfices de 15 ans de croissance.

Baromètre semaine 15 : la baisse des volumes se poursuit tandis que les prix restent élevés face au manque d’offre

Routier France – Les volumes restent bas dans l’attente de la fin du confinement et du redémarrage progressif de l’économie. Selon une enquête de la FNTR en date du 14 avril 2020, 84 % des entreprises de transport routier de marchandises se trouvent en l’arrêt total ou partiel de leur activité (hors entreprises qui transportent des produits alimentaires et des aliments pour les animaux). Cette enquête nous apprend par ailleurs que « les trois secteurs les plus impactés sont le transport lié au secteur de l’automobile (92 % entreprises à l’arrêt total), le déménagement (75 %) et la livraison de meubles et de menuiseries (75 %) ».

Transport Aérien – Les volumes continuent leur décroissance mais de façon beaucoup moins rapide qu’à la mi-mars. Cependant cette stabilisation des volumes cache une grande incertitude sur les prix de transport. Sur les 5 dernières semaines, les prix de transports ont augmenté de 22% sur cet axe ; cette tendance de forte croissance s’accompagne pourtant d’une évolution en dents de scie d’une semaine sur l’autre, avec des taux de croissance hebdomadaires compris entre -12% et +27%. Cette volatilité hebdomadaire est beaucoup plus marquée que celle observée en général sur cette ligne. Par exemple, en janvier 2020, d’après les données Upply, les taux de croissance des prix d’une semaine sur l’autre n’ont jamais dépassé +/- 6%

Transport Maritime – Les volumes de conteneurs à destinations de l’Europe restent historiquement faibles en lien direct avec la crise sanitaire et les « Blanc Sailing » décidés par les 3 principales alliances maritime (2M Alliance, THE Alliance & OCEAN Alliance) fin février 2020. Nous constatons toutefois un regain net d’activité dans les ports asiatiques lié au redémarrage de l’économie chinoise. Ceci se traduit par une augmentation significative des volumes de conteneurs échangés entre pays asiatiques.

Par Eric de Bettignies